隨著科技進步和數字化浪潮興起,融資擔保行業面臨著數字化轉型的壓力與機遇。行業數字化轉型動因主要包括提升效率、降低成本、加強風險管理、拓展業務渠道和應對市場競爭。目前,擔保行業機構普遍重視戰略規劃,許多機構已應用綜合管理系統,且在基礎業務應用、風險防控和數據治理等方面取得一定進展,但也面臨著諸多挑戰。

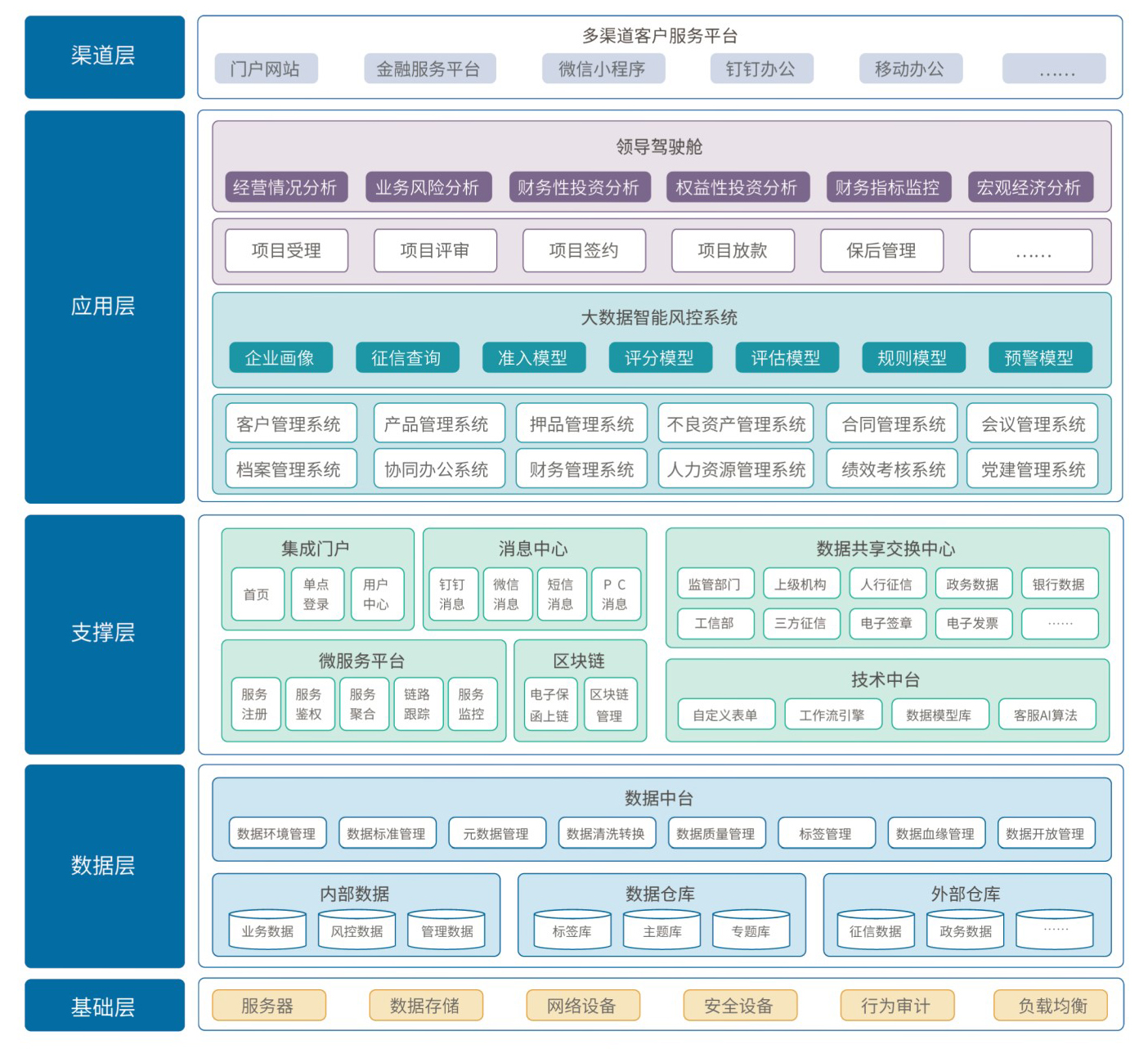

以融資擔保、非融資擔保等各類業務為核心,利用大數據、云計算、人工智能、區塊鏈等主流技術,將業務模塊、業務工具、業務規則與業務活動深度融合。依托多渠道對外服務體系以及第三方數據,形成“智能、便捷、安全、穩定”的擔保數字化平臺。擔保數字化平臺在擔保機構業務運作中提升效率、創新業務模式、增強風險管理能力以及為精準決策分析等方面發揮作用,從而使擔保機構在行業中具備更強的競爭力和可持續發展能力,是擔保機構持續、健康、科學發展的“軟實力”和“內在驅動力”。

-

——

1、技術中臺?

技術中臺采用“組件化”設計,實現服務化、分布式的復雜架構需求,適應擔保機構數字轉型;支持信創云環境部署。??

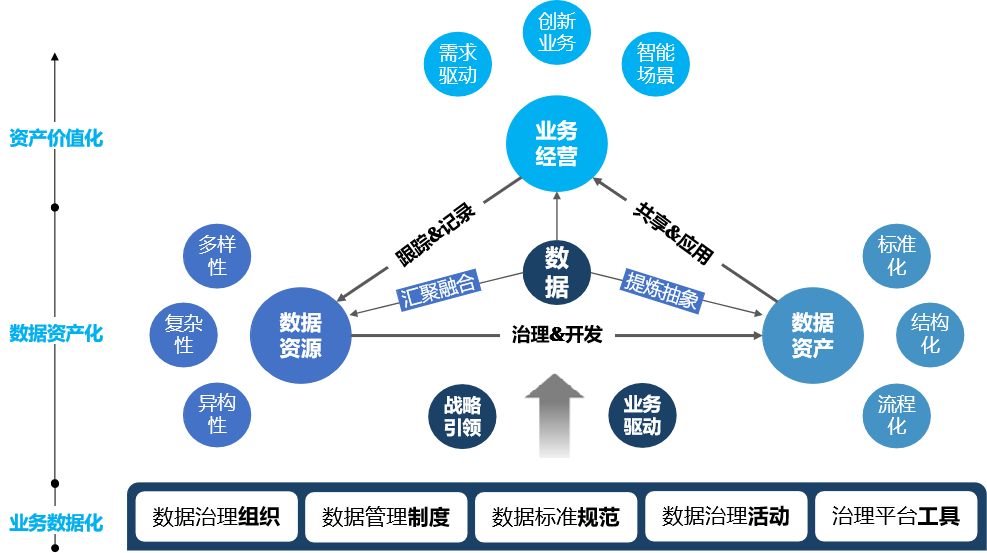

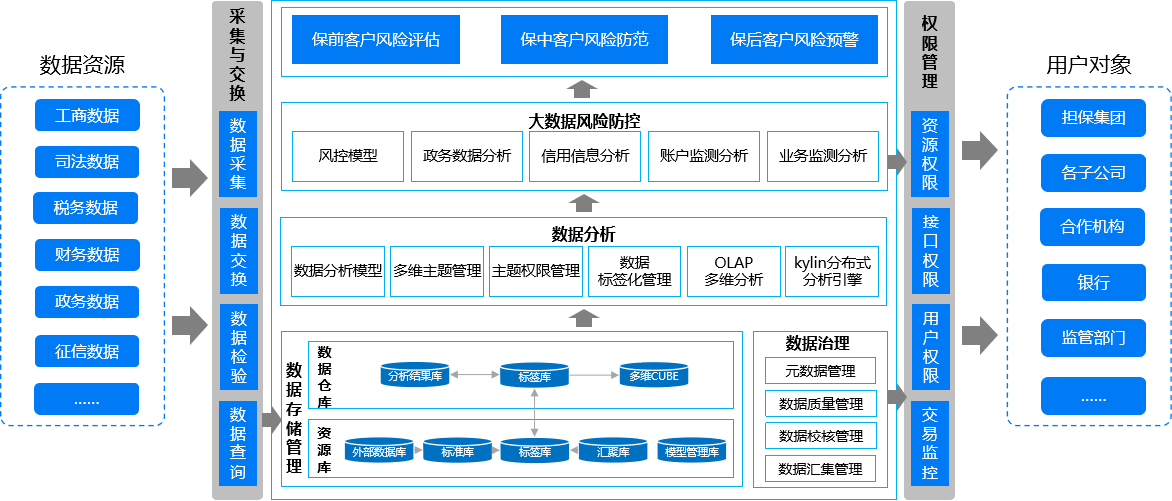

?2、數據中臺?

數據中臺建立覆蓋全業務鏈條的數據采集、傳輸和匯聚體系,創新數據融合分析與共享交換機制,可有效加快擔保機構數據治理體系建設。通過數據中臺打破業務板塊之間的協同壁壘,強化業務場景數據建模,深入挖掘數據價值,提升數據洞察能力。 ??

?

?

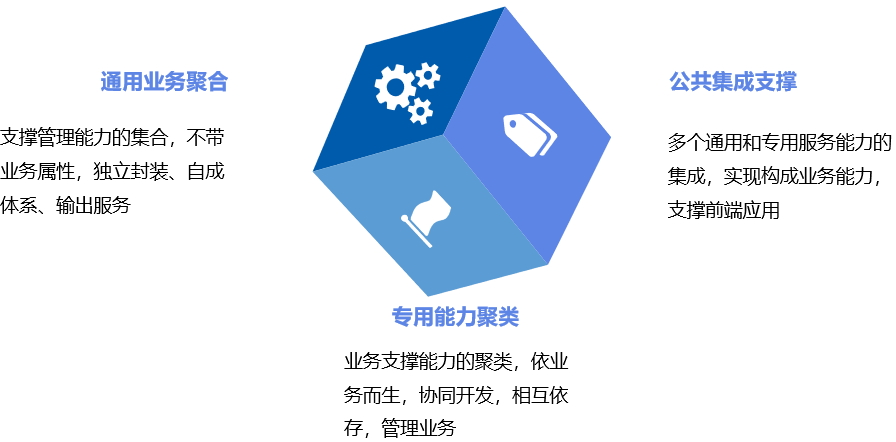

?3、業務中臺?

業務中臺是“應用能力共享中心”,實現共性業務應用、專用支撐能力等的深度集成,為擔保機構業務應用提供支撐能力,為打造一體化綜合性業務管理平臺奠定基礎。???

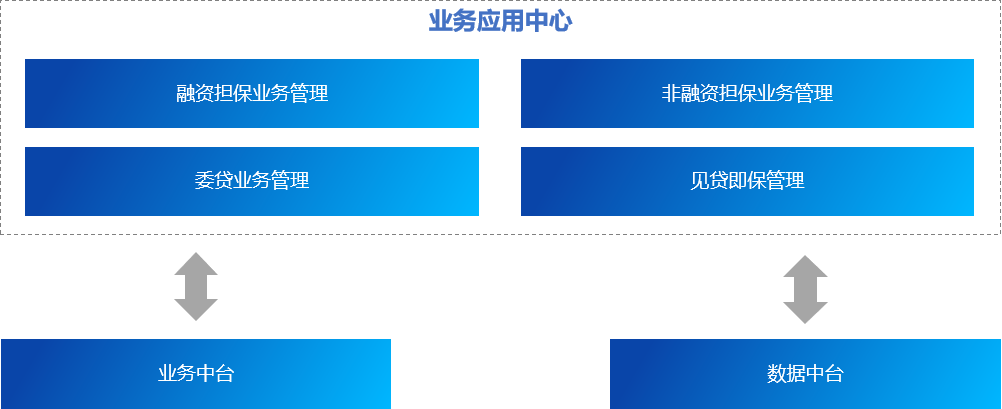

4、業務應用中心?

業務應用中心全面覆蓋擔保機構類金融領域產品,為融資擔保、非融資擔保、見貸即保等多元化業務管理提供全方位一站式業務辦理服務。 ??

5、大數據風控?

構建大數據風控中心,將風險防控貫穿保前、保中、保后業務全流程,強化業務的實時控制與監管。從擔保機構層面進行風險集中管理,利用多源數據資源優化配置,實現客戶、行業、區域和產品等多維組合的風險集中評估、監測和預警管理。 ??

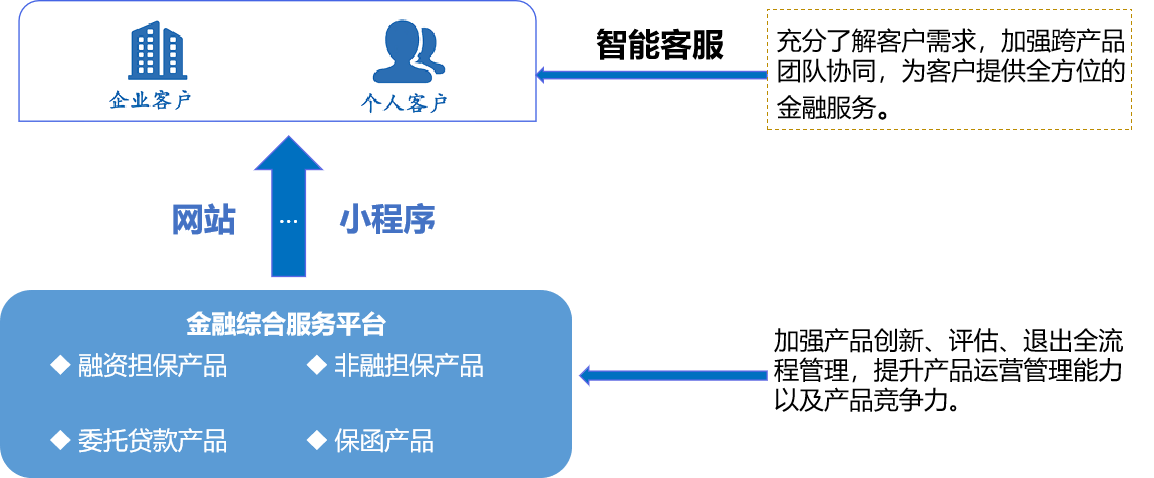

6、金融綜合服務平臺

?以全面整合擔保機構各類業務為目標,打造以客戶為中心,以產品為載體,以服務為核心的金融綜合服務平臺,為客戶提供全方位的金融服務,幫助客戶解決資金問題。???

7、經營分析平臺?

經營分析平臺以滿足各類業務場景的數據分析為需求,為企業決策分析提供技術和數據支持;同時通過數據應用可視化構建管理駕駛艙和報表中心,通過全面的指標體系,將匯聚的數據進行全面科學分析,實時反映企業的運行狀態,為企業經營與管理提供輔助決策。?

-

智能高效

數字擔保充分運用大數據、云計算、人工智能、區塊鏈等先進技術,實現智能化的擔保決策。自動分析大量的企業和個人數據,包括信用記錄、財務報表、經營狀況等,快速準確地評估擔保風險。同時,智能算法還能根據不同的風險情況,為擔保機構提供個性化的風險控制建議,提高擔保決策的科學性和準確性。

-

便捷靈活

數字擔保提供項目受理、智能審批、項目簽約、保后管理等全流程管理,極大地提高業務操作的便捷性。智能審批高效快捷,大幅縮短了擔保申請的等待時間。同時,堅持“客戶為中心”的理念,通過多渠道客戶服務平臺,實現產品發布、業務申請、線上繳費等,打破業務申請、辦理的時間與空間限制,提升服務質效以及客戶體驗。

-

合規安全

數字擔保依托第三方數據,構建大數據風控模型,對擔保的業務關鍵環節進行風險防控,有效預防風險產生,提升業務風險防控能力,保障擔保業務合規、安全開展。同時,系統采用了多重安全技術,確保擔保業務的安全性。如通過加密技術保障數據傳輸和存儲的安全,防止個人信息和商業機密被泄露。嚴格的身份認證機制確保只有合法用戶才能訪問數字擔保平臺,防止非法入侵和欺詐行為。